【集中講座3】企業価値を高める方法-なぜビジネス戦略が重要かを数式から解説

皆さま、こんにちは

今回は第三回目の集中講座として、企業価値を高める方法について、経営戦略の観点から数式でご説明してみたいと思います。

しかし、いきなり本題に入っても混乱するだけなので、投資先を判断する時によく出てくる、正味現在価値・内部収益率、そして企業価値と、流れに沿って進めていきます。最初に本題を見たいという方は、見出し9よりご覧ください。

誤解しやすい内容につきましては、出来るだけ個人的解釈を加えています。もし何か間違いがございましたら、ご指摘いただけますと助かります。

動画で見たい方は、下記のリンク先よりご覧ください。

YouTubeチャンネル:

『【集中講座3】企業価値を高める方法-なぜビジネス戦略が重要かを数式から解説』

また、文章で読みたい方は以下に内容を書き出します。

それでははじめます。

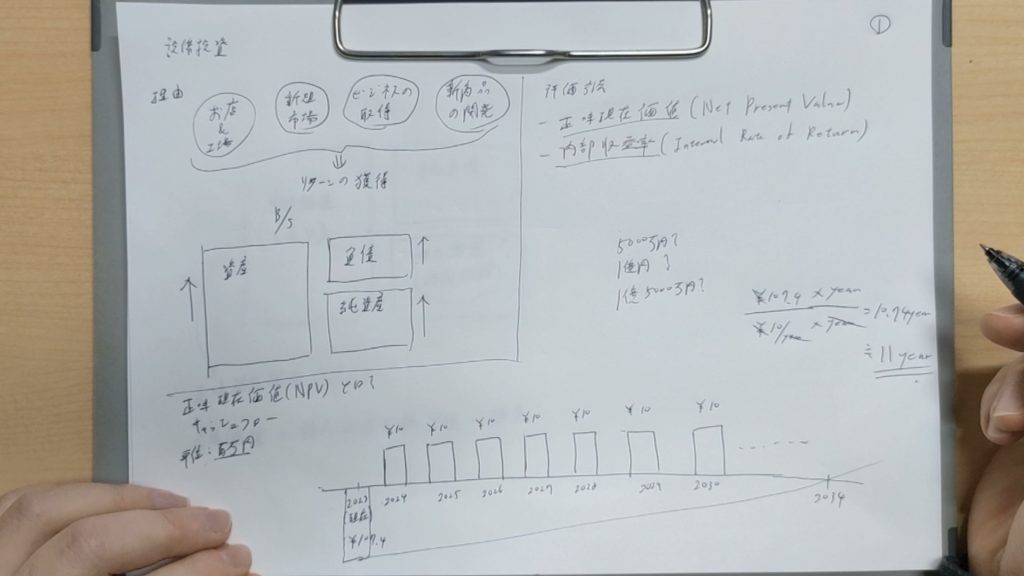

1.設備投資とバランスシートの変化

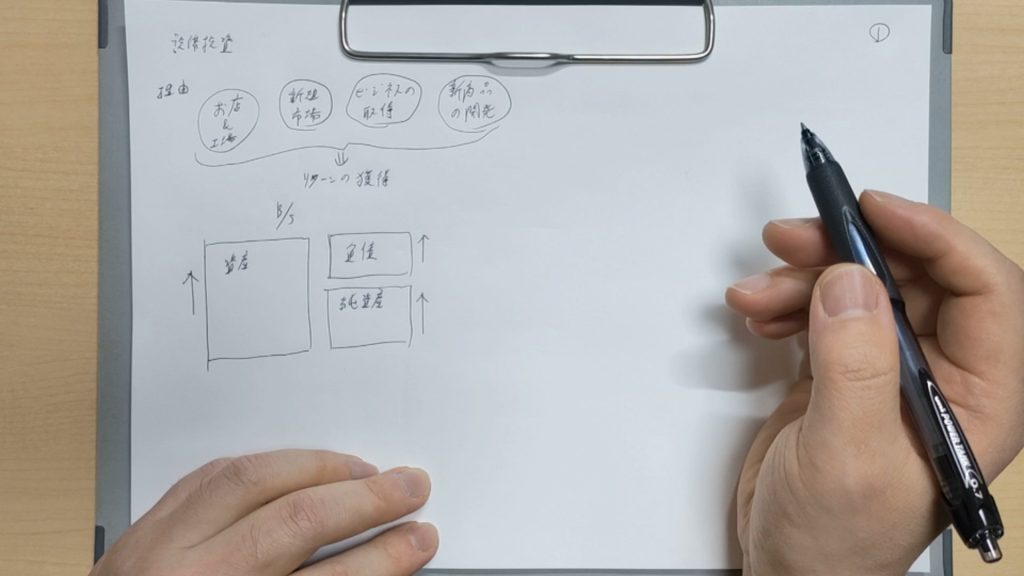

まずは資本投資、もしくは設備投資について、簡単に確認していきたいと思います。

そもそも、なぜ企業が設備投資を行うかと言いますと、例えば、お店や工場を建てたり、新規市場に参入したり、他のビジネスを取得したり、新商品のリサーチ・開発を行ったりして、将来的にリターンを獲得するためです。

その際、貸借対照表、つまりバランスシートの内容も変化します。例えば、設備投資を行いますと、資産の項目が増えます。

十分なキャッシュがあれば、購入資金をそこから出しても良いのですが、足りない際は外部からの資金調達が必要になります。

外部からの資金調達には二つの方法があり、一つは株式の発行、そしてもう一つは社債の発行や銀行などからの融資です。どちらも一長一短あるのですが、今回の主旨ではないため、資金調達については別の機会にお話したいと思います。

それと早めにお伝えしておきますと、私は戦略コンサルタントですので、経営者の視点でお話します。財務・金融の専門家の方からしますと、内容に関して気になる点もあるかもしれませんが、前回の集中講座2でもお話したように、一人で全てのファイナンス知識をカバーはできないので、優先順位を決めております。そこはあらかじめご承知ください。とにかく、意味が伝わって、より多くの付加価値をお届けできれば、それで良いと私は思っています。

2.投資を評価するための重要な指標

話を戻しますと、そのような設備投資を行う価値があるかどうかを見定めるために、企業は様々な方法で評価を行います。

その時に使われる指標が、正味現在価値(英語ではNet Present Value)と、内部収益率(英語ではInternal Rate of Return)と呼ばれるものです。

正味現在価値は、投資から得られる全ての将来キャッシュフローを現在の価値に割り引いた値で、内部収益率の方は、資産の購入や投資から得られるであろう、潜在的な収益率の事です。

分かりづらいので言い直しますと、正味現在価値とは、現時点で適正と思われる事業価値の事です。そして内部収益率とは、投資の魅力度を評価する指標で、基本的には高い方が良い投資先と判断できます。そのため、いくつか投資先候補がある場合には、比較するために使われます。

これらは出来れば、覚えておいた方が良いかもしれません。なぜかと言いますと、お金や投資に対する見方、考え方が変わるからです。時間および収益性という概念が加わるので、長期的視野での事業または投資計画が立てやすくなります。

3.正味現在価値(NPV)とは?

では、正味現在価値(Net Present Value)について、簡単な事例で説明してみます。

例えば、ある事業を購入または投資をすると、次年度から1,000万円ずつ毎年キャッシュが延々と入ってくると期待されるビジネスのお話があるとします。こんな感じになります。

-1024x576.jpg)

現実には永遠に続くビジネスや投資話はありませんので、あくまで説明をしやすくするための、架空のお話である事にご注意ください。

そうしますと、皆さまでしたらこのビジネスを購入または投資をする際、いくらぐらいだったら検討する価値がありますでしょうか?5000万円でしょうか?1億円でしょうか?それとも、1億5000万円でしょうか?

どのようなリスク・機会費用があるかで、人それぞれ妥当な値付けは異なってくるはずです。例えば、リスクが大きいと考えれば、その分割り引いて考えるでしょうし、逆に安定した事業または投資話と考えれば、価格が多少高くても購入を検討するかもしれません。

事業経営者や投資家が、現時点でその事業や投資話に対して妥当と考えた価値が、正味現在価値(つまりNet Present Value)となります。

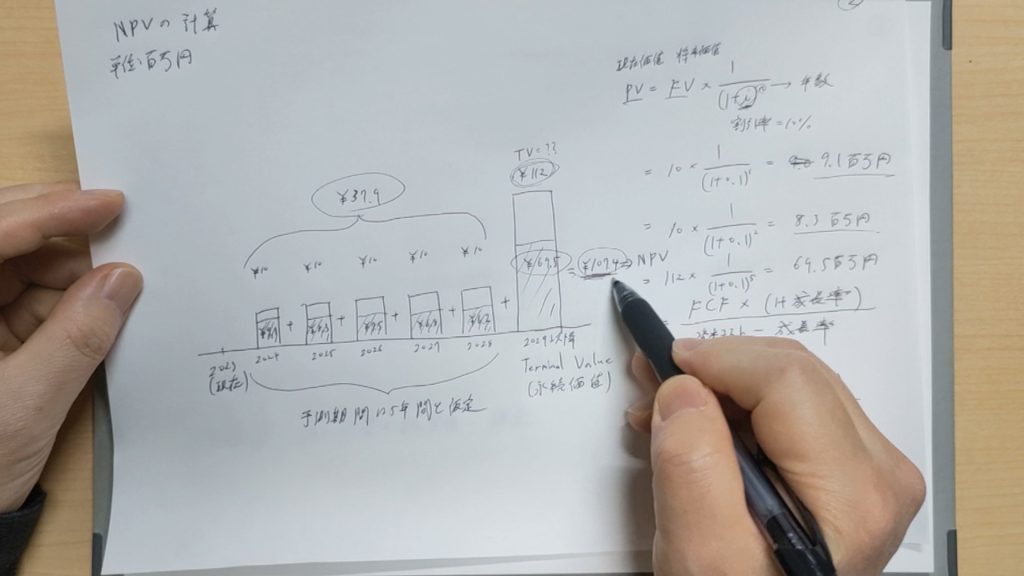

4.正味現在価値(NPV)を計算するためにグラフを書き直す

では実際に、この事例を使っていくらが妥当価格(正味現在価値)かを推計してみましょう。

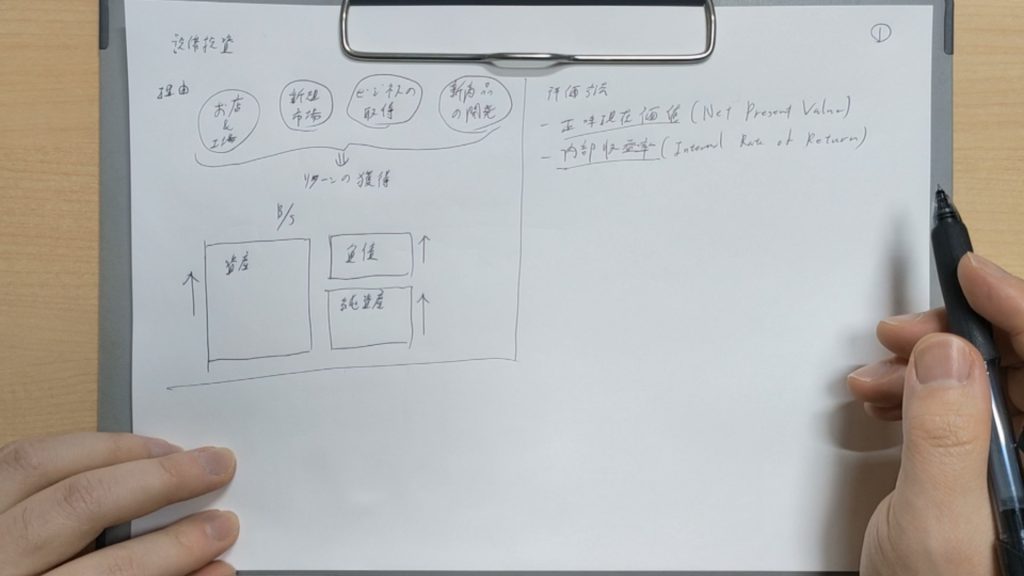

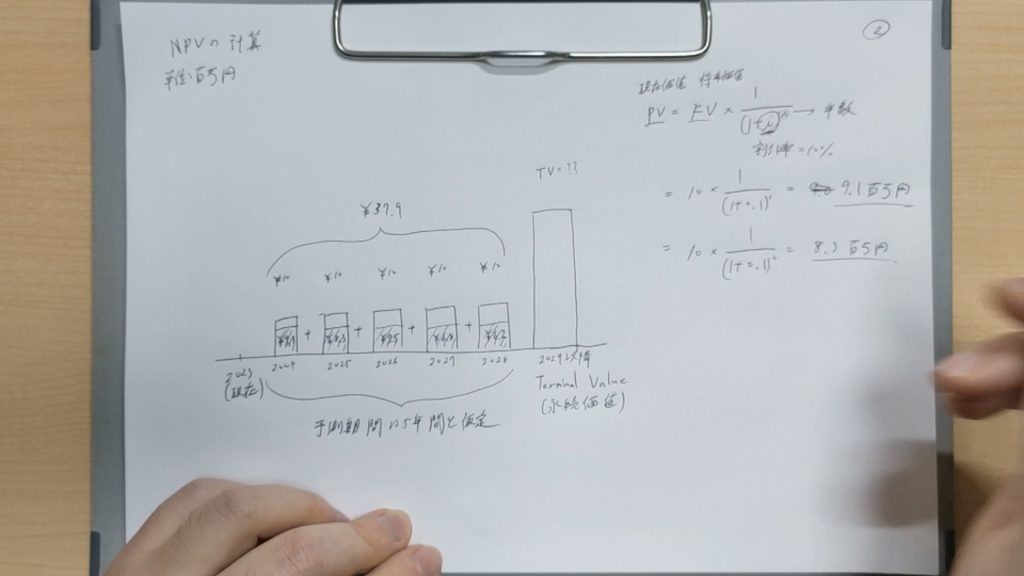

ただし、このまま永遠に続くグラフだと計算できないので、計算がしやすいように書き直します。こんな感じです。

初めの5年間は、確実に1,000万円のキャッシュが入ってくる期間と仮定して計算します。

そして、6年目以降も毎年同額のキャッシュが入ってくると想定はしますが、現実的にいつまでそれが続くかは誰にも分かりません。なので、特定の予測期間を超えた事業の全てのフリーキャッシュフローの価値を、ギュッと圧縮して、一まとめにして計算します。これを、ターミナルバリューまたは永続価値と言います。

このターミナルバリューが、今回のキーポイントとなりますので、覚えておいてください。

5.予測期間5年分の正味現在価値(NPV)を計算

まずは、予測期間5年分の、毎年受け取るであろう1,000万円を現在の価値にそれぞれ計算し直します。

なぜそのような事をするかと言えば、例えば、将来1000万円を受け取るのと、今1,000万円を受け取る選択肢がもしあるとしたら、皆さまはどちらを選ぶでしょうか?

当然、今すぐお金を受け取る方を選択するはずです。なぜかと言えば、同じ1,000万円でも受け取る時期が異なれば、価値も異なってくるからです。今年は2023年なので、1年後の2024年に受け取る予定の1,000万円は現在価値に直すと、910万円となります。

計算方法は、現在価値と将来価値の関係を表した公式があるので、それを利用します。PVはPresent Valueで現在価値を表し、FVはFuture Valueで将来価値を表しています。iは割引率で、私は10%と仮定しました。ちなみに、リスクが高い投資と判断すれば、この割引率が上昇します。そしてnは年数となります。例えば、来年の2024年であれば、nは1となります。そして、2025年であればnは2です。

試しに、最初の2年間だけ計算してみると、このように1年目は910万円、2年目は830万円となります。同じ様にして、3年目は750万円、4年目は680万円、5年目は620万円となりました。

これらを足し合わせると、予測期間5年分の正味現在価値は、3,790万円と計算できました。

6.ターミナルバリューの現在価値を計算

次に、ターミナルバリュー(日本語では永続価値)を計算します。

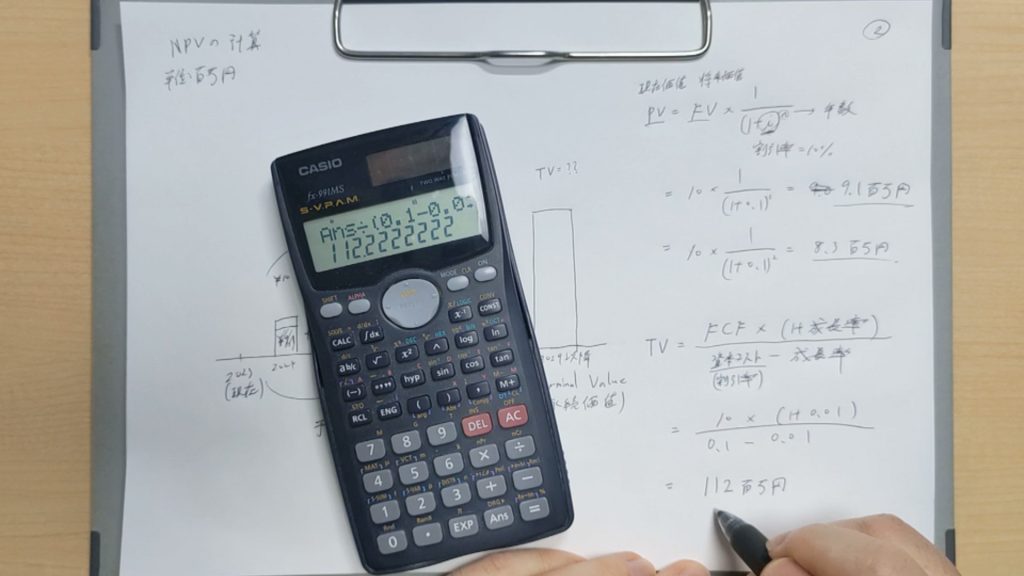

これにはGrowing Perpetuity Formula(成長永続式)という公式がありますので、それを活用します。

-1024x113.png)

ターミナルバリュー(TV)を求めるには、フリーキャッシュフロー(FCF)に1を足した成長率を掛けて、それを資本コストに成長率を引いた値で割ります。ちなみにこの資本コストとは、割引率と同じ意味です。この事例では、フリーキャッシュフローは1,000万円、資本コストは10%、そして成長率は1%と仮定します。

これらの値を公式に代入しますと、ターミナルバリューは1億1,200万円になります。

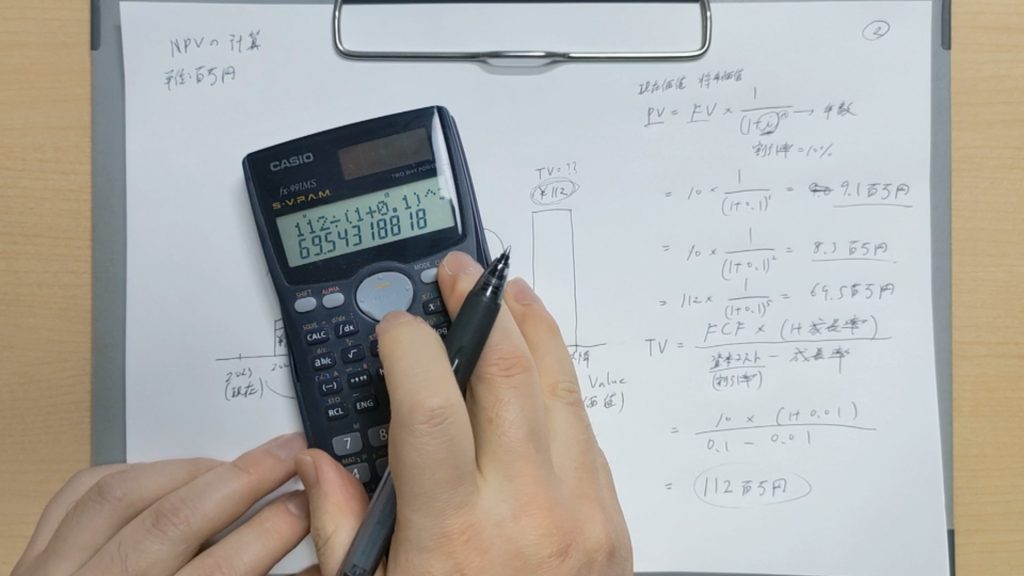

ただし注意事項として、この価格は将来価値なので、現在価値に割り引く必要があります。そうしますと、ターミナルバリューの現在価値は6,950万円となります。

先ほど計算した、予測期間5年分の正味現在価値と、このターミナルバリューを足し合わせますと1億740万円になりました。これが、本事例における正味現在価値(つまりNet Present Value)であり、現時点で適正と思われる事業価値となります。そのため、この価格よりも安く購入できればお得な取引と考えられますし、逆に高く購入すれば割高で損な取引と考えられます。

-1024x576.jpg)

ちなみに、ターミナルバリューを計算するアプローチとしては他に、Exit Multipleという方法もありますが、これは他に比較できる企業情報を持っていないと意味がないので、今回は扱いません。

7.企業価値(EV)とは?

この1億740万円という正味現在価値が、言い換えますと企業価値(Enterprise Value)となります。資本構成を考慮しない、事業全体の価値となります。

図で表すとこんな感じです。

左側の企業価値の部分が正味現在価値、つまりNet Present Valueです。そして、株式価値(または時価総額とも言いますが)は、企業価値の一部を構成しており、残りは純負債となります。ちなみに株式価値とは、会社が売却された際に、株主が受け取る価値の事を言います。

これらの関係を等式として表しますと、企業価値(Enterprise Value)は、株式価値に純負債を加え、そこから現金を差し引いた値と同じになります。

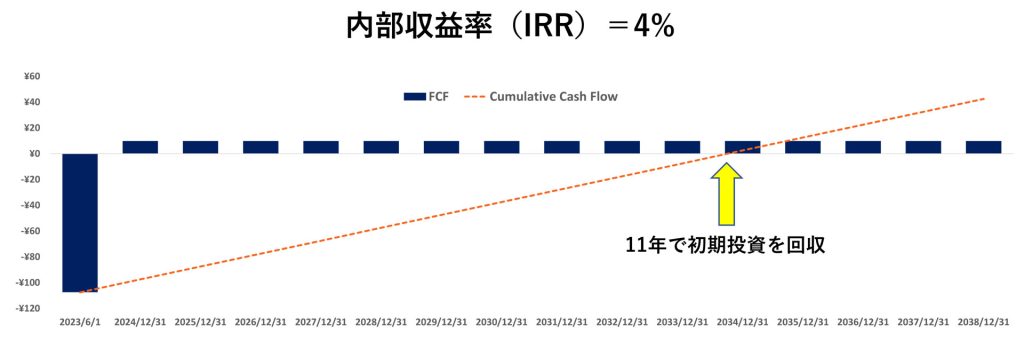

8.投資回収期間と内部収益率(IRR)とは?

後、せっかくなので、今回の事例における投資回収期間と、内部収益率(Internal Rate of Return)についても言及しておきます。

先ほどの手書きのキャッシュフローグラフをご覧いただきますと、この事例では1億740万円が企業価値と分かりましたので、試しにこの金額で事業を購入する、または初期投資をすると仮定します。

そうなると、2023年の現在において、ネガティブのキャッシュフローが発生する事になります。

この初期投資分を、次年度から毎年1,000万円のポジティブキャッシュフローで回収しようとしますと、約11年かかる見積もりとなります。どのように計算したかと言いますと、単純に1億740万円を1000万円で割ると、10.74年になるので、約11年かかると分かります。

エクセルで実際にグラフ化してみると、こちらのようになります。

2023年現在に、1億740万円を事業に投資して、次年度から1,000万円ずつのポジティブキャッシュフローが生み出されますので、先ほどの説明通り、2034年の約11年で初期投資分を回収できる事が、このグラフからも分かります。

そして、このキャッシュフローがグラフ通り2038年まで続くとすれば、内部収益率は4%となります。これはエクセルで計算を行いました。

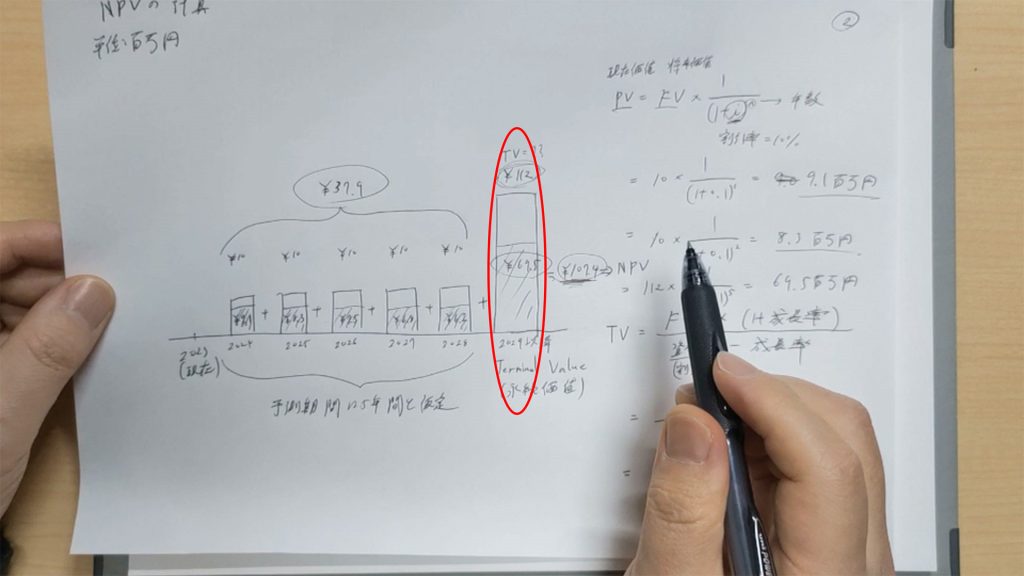

9.企業価値を高める方法について

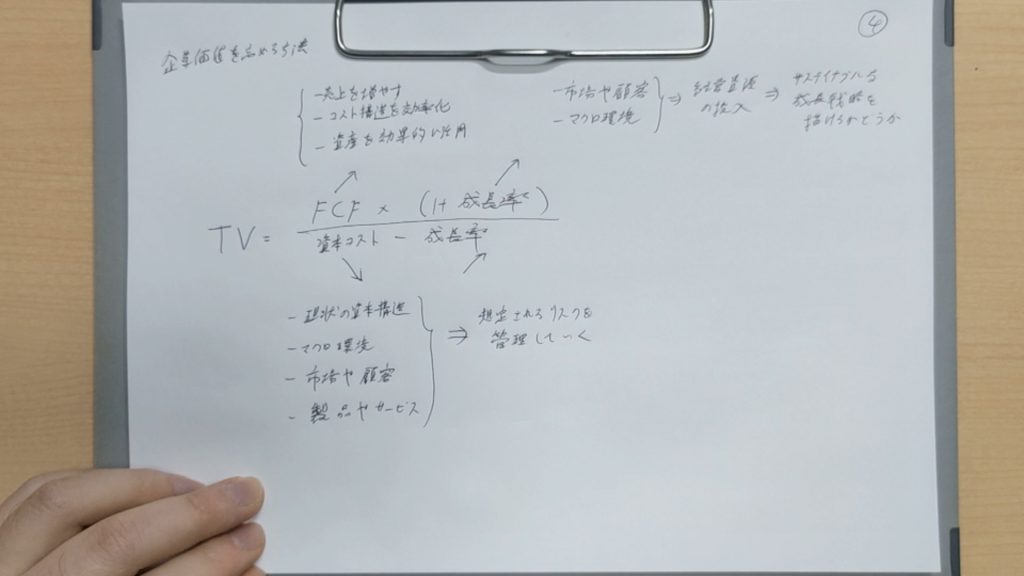

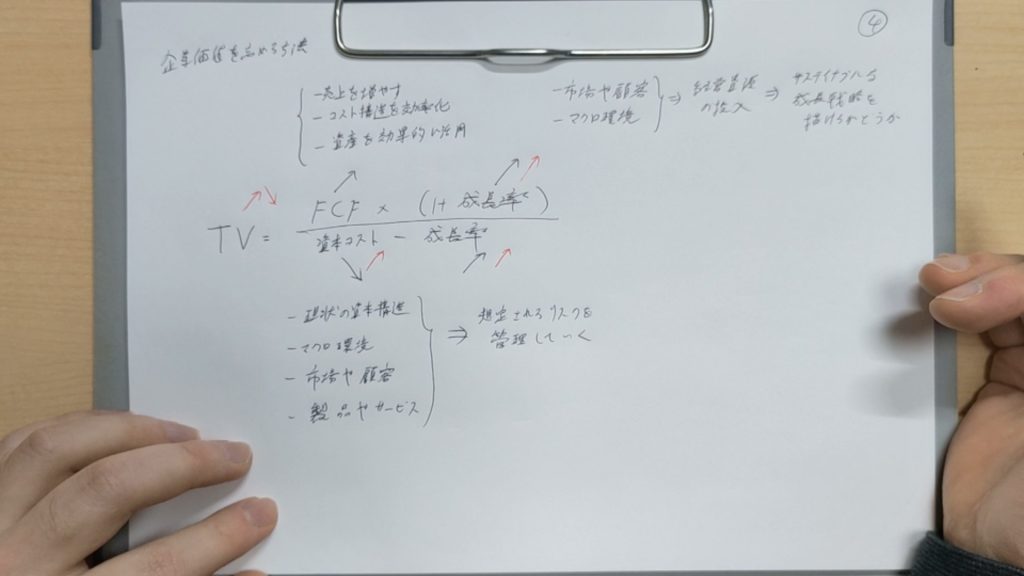

最後に、今までの内容から、今回のメイントピックである企業価値を高める方法について、先ほどのターミナルバリューを求めた数式をベースに、詳しく解説してみたいと思います。

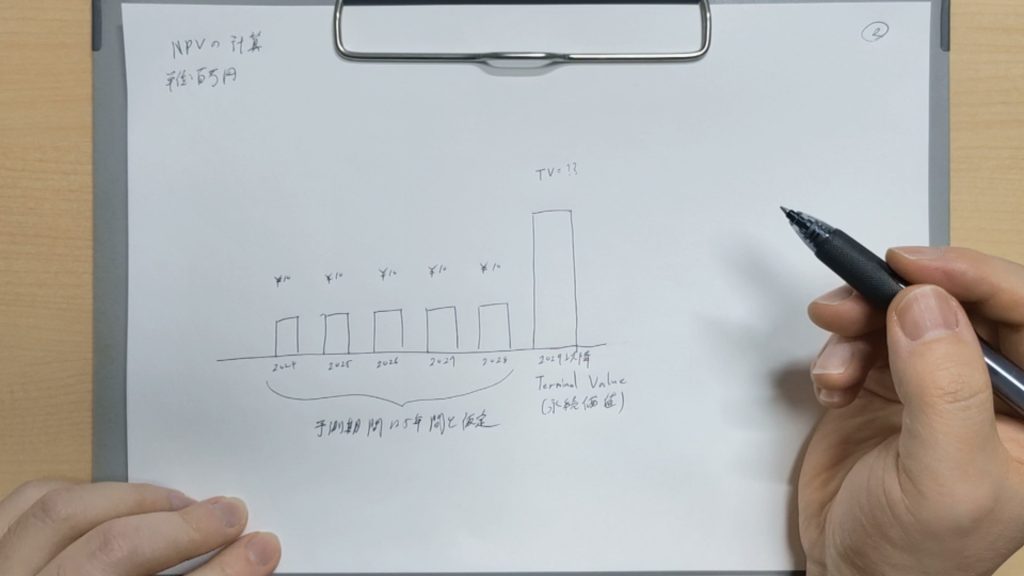

-1024x576.jpg)

数式についてもう一度確認しますと、ターミナルバリュー(TV)とは、フリーキャッシュフロー(FCF)に、1を足した成長率を掛け合わせ、そしてそれを、資本コストに成長率を差し引いた値で割って求めました。

先ほどの説明で、このターミナルバリューとは、グラフで言うと上の赤い丸の部分で、エンタープライズバリュー(つまり企業価値)の一部である事が分かったので、ターミナルバリューを増やすことが、すなわち企業価値を増やすことに繋がります。

ではターミナルバリューを増やすためにはどうすれば良いかと言うと、この数式を見ますと、フリーキャッシュフローを増やすか、事業の成長率を高めるか、それとも資本コストを下げるかの、三つの方法しか考えられません。

フリーキャッシュフローを増やすためには、売上を増やし、コスト構造を効率化し、資産を効果的に活用していく事が重要になります。当たり前ですけれど、この当たり前を戦略コンサルタントは構造的に把握しておく必要があります。

そして、事業の成長率を高めるためには、市場や顧客、そしてマクロ環境を見た上で、経営資源を投入しつつ、サステイナブルな成長戦略を描いていけるかどうかが重要になります。

後は、いかに資本コストを下げるかですが、これは現状の資本構造やマクロ環境を見たり、市場や顧客、そして製品やサービスなどから、想定されるリスクを管理していく事で改善を志向していきます。

10.ビジネス戦略の重要性について

一般的に、成長率が高い企業は企業価値が高くなりますが、しかし同時に、高いリスクを取っている事も多いため、資本コストが上がり、企業価値を下げている場合があります。ですので、成長率を高める時は、リスクとのバランスを取りながら経営戦略を策定していく事が重要となります。

それと、留意事項といたしまして、数式を使った計算や、売上・コストなど、定量的なデータについては分析もしやすく、多くの人にとって理解もしやすいのですが、現実のビジネスにおいては数値化できない、例えばマクロ環境や人材など、定性的な情報も数多く扱わなければなりません。

そのため、ここでお話している内容は、企業価値・事業価値を高めるためには、このような見方もありますよ、という一つの考え方を提示しているに過ぎない事をご理解ください。私自身は正しい事を話していると思ってはいても、一方で、全て説明出来ているとも思わないので、ご自身のビジネスでどのように活用するかは、個々人で判断をお願いいたします。

後、これらキャッシュフロー戦略、成長戦略、そしてリスクマネジメントの三つは、私が提供しているビジネス戦略または経営戦略のお仕事にもちろん含みます。戦略という用語はいろんな場所で使われていますが、企業価値を高める上では、ビジネス戦略がいかに重要で、そして戦略コンサルタントの役割がどのようなものか、今回の数式を使ったご説明で、幾分かでも皆さまに伝われば幸いに思います。

11.まとめ

以上、第三回目の集中講座は、これで終わりにしたいと思います。

今回は企業価値を高めるというテーマなので、出来るだけ論理的な説明とするために、数学的な内容も数多く含めました。そのため、どれだけの方にご興味を持っていただけるのかは全然分かりませんけれど、ビジネスにおいて大事な洞察が得られるように努めました。

経営資源の限られている、中小企業にこそビジネス戦略は重要に思います。何事も初めが肝心だからです。

既存事業の改善提案にしても、新商品開発または新規事業の計画策定にしても、大抵戦略コンサルタントは2~3か月で形にしますので、経営戦略に限って言えば、事業全体から見ますと大した費用にはならないと思います。

それと、私は外部のプロなので、社員の方が言いづらい事でも、必要とあれば率直に言うことができます。リスクマネジメントの観点からも、お役に立つ事は多いはずです。

サービスには目に見えない価値というものもございますので、疑問に思われましたら、まずはお問い合わせください。

最後までご覧いただき、誠にありがとうございました。

それではまたお会いしましょう。